Amazon, Etsy и другие маркетплейсы родом из США. 2020. Итоги

От редакции. Мы представляем вашему вниманию перевод, пожалуй, лучшего обзора работы маркетплейсов родом из Соединённых Штатов – Amazon, Etsy, Walmart, Target, eBay, Wish, Google Shopping. Максимум внимания в обзоре, конечно, к Amazon. Этот обзор чрезвычайно полезен тем, что не только показывает сухие значения валовых продаж (GMV), но и раскрывает множество других вопросов работы Amazon и других маркетплейсов. И не только за 2020 год.

Скажем,

- какова доля китайских продавцов на Amazon;

- довольно полное изложение конфликта Nike и Amazon;

- как на работу площадок повлиял коронавирус;

- как скрытен Walmart в раскрытии своих данных по работе маркетплейса

- и множество других.

2020 год стал лучшим годом для маркетплейсов за последние десять лет. Рост электронной коммерции вырос скачкообразно, и рост маркетплейсов составляет большую его часть. В совокупности это был самый успешный год для продавцов и брендов, которые продавали через них. В обзоре года рассматривается состояние рынков и описываются наиболее важные тенденции.

Маркетплейс Amazon добавил объем продаж сопоставимый продажам всего eBay к своему GMV (валовому объёму продаж) в этом году. В 2020 году продавцы на Amazon marketplace продали товаров на сумму около 295 миллиардов долларов, увеличив свои продажи на 95 миллиардов долларов по сравнению с 200 миллиардами долларов в 2019 году. Это привлекло дополнительно почти 1 миллиард долларов капитала фирм-агрегаторов и брендов, желающих продавать на Amazon.

Amazon как продавец сейчас находится в своей третьей стадии развития. Amazon 1.0 был перепродавцом. Реклама на Amazon и собственные торговые марки (СТМ) создала Amazon 2.0. Нынешний продавец – Amazon 3.0 – строит собственные бренды Amazon, намеренно продаёт многоканальный трафик, привлекает трафик извне Amazon и инвестирует в социальную коммерцию. Основные строительные блоки маркетплейса Amazon остались прежними, но ему пришлось эволюционировать, чтобы создать больше ценности и отстраиваться от конкурентов.

Победившие и проигравшие маркетплейсы

Поскольку во время пандемии электронная коммерция процветала, некоторые торговые площадки получили большую выгоду. Некоторые были подготовлены к будущему, а другие были застигнуты врасплох. Etsy, Walmart, Amazon и в некоторой степени Target стали четырьмя победителями. Каждый из них увеличил продажи по разным причинам, прибавил продавцов-селлеров и увеличил свою долю на рынке. Etsy увеличила предложение, так как спрос увеличился чрезвычайно. Target росла быстрее всего, но ее небольшая база продавцов, которые присоединяются только по приглашениям, затрудняет сравнение с гораздо более крупными маркетплейсами из-за эффекта низкой базы.

Amazon не увеличил свою долю рынка в этом году. Он рос медленнее, чем большинство розничных продавцов и торговых площадок, отчасти потому, что он больше, чем большинство других, и потому, что его трудности с исполнением заказов в начале года отправили покупателей к конкурентам. Этот год выявил уязвимость, которая проистекает из фулфилмент-операций Amazon: Amazon хранит и отправляет практически всё, что продается на Amazon.

Google Shopping, Wish и eBay оказались в тройке проигравших. eBay рос два квартала подряд, но вряд ли сохранит эту динамику. У Wish были медленные сроки доставки, потому что он полагался на продавцов из Китая, и рост продаж в третьем квартале отставал. Google Shopping не предпринял каких-либо заметных шагов, пытаясь стать каналом электронной коммерции – он оставался сторонним наблюдателем, показывающим рекламу.

В настоящем докладе основное внимание уделяется этим семи маркетплейсам. Есть еще сотни, особенно международные, и тысячи вопросов, которые не были включены. Таким образом, это выборочный сбор информации и данных. Таким образом, это выборочный сбор идей и данных. Если не указано иное, все обсуждаемые данные представляют собой данные Marketplace Pulse, а финансовые данные основаны на квартальных отчётах компаний. Существуют ограничения для оценки большей оценки данных маркетплейсов, но часто направление изменений является более красноречивым, чем значение какого-либо параметра в момент времени.

Amazon

Валовой объем продаж (GMV) Amazon

В 2020 году продавцы на торговой площадке Amazon продали товаров на сумму 295 миллиардов долларов, а продажи Amazon в качестве розничного продавца составили 180 миллиардов долларов. По предварительным и приблизительным оценкам, основанным на информации Amazon, общий валовой объем продаж Amazon составляет 475 миллиардов долларов.

Сторонние продавцы увеличили свои продажи на 95 миллиардов долларов в год по сравнению с 200 миллиардами долларов в 2019 году. Собственные продажи Amazon выросли на $ 45 млрд с $135 млрд. Валовой объем продаж (GMV), общий объем продаж на сайтах Amazon, включая продажи самой компании и маркетплейса, вырос с $335 в 2019 году до $475 млрд в 2020 году. GMV вырос на 42%. При этом собственные продажи (продажи первой стороны) выросли на 35%, а объем продаж селлеров площадки (продажи третьей стороны) вырос на 47%. 62% общего GMV Amazon приходилось на маркетплейс. По сравнению с 60% в 2019 году и 58% в 2018 году.

Впервые во втором квартале самым быстрорастущим бизнес-сегментом Amazon стал маркетплейс. Выручка от комиссий за транзакции и исполнение заказов (фулфилмент в широком смысле) за квартал выросла на рекордно высокий уровень в 53%, что указывает на высокие продажи продавцов на торговой площадке. Результаты третьего квартала соответствовали темпам роста второго.

«Продажи сторонних продавцов в этом квартале снова росли быстрее, чем собственные продажи Amazon», – подтвердил Джефф Безос, генеральный директор Amazon, обсуждая результаты за второй квартал. Всплеск продаж во втором квартале привел к тому, что как продажи маркетплейса, так и собственные продажи превысили ранее самый быстрорастущий сегмент бизнеса Amazon – рекламу.

“Мы покупаем и развиваем бизнесы Amazon”

В 2020 году компаниями, желающим приобрести продавцов и бренды на Amazon, было получено почти 1 миллиард долларов инвестиций (вложенные деньги представляют собой сочетание капитала и долга). У рынка был прорывный год из-за трех факторов: пандемии, увеличивающей расходы на Amazon, Thrasio, получившего сотни миллионов долларов, и выхода на биржу Anker, родного для Amazon бренда.

- Ноябрь 2020 г. SellerX привлекает $ 118 млн для покупки и развития бизнесов на торговой площадке Amazon

- Ноябрь 2020 г. Компания Heyday привлекает 175 миллионов долларов для покупки вендоров Amazon

- Ноябрь 2020 г. Razor привлекает 25 миллионов евро на приобретение и масштабирование брендов на Amazon

- Ноябрь 2020 года. Heroes привлекает $ 65 млн в виде капитала и долга, чтобы стать Thrasio Европы

- Октябрь 2020 г. Perch привлекает $ 123,5 млн, чтобы повысить стабильность брендов D2C, продающихся на Amazon

- Сентябрь 2020 г. Boosted Commerce: финансирование на 87 миллионов долларов и приобретение шести Amazon Fulfillment компаний

- Август 2020. Razor собирает начальном раунде привлечения 4 миллиона евро

- Июль 2020 г. Thrasio собирает 260 миллионов долларов и достигает статуса единорога с оценкой в 1 миллиард долларов

- Апрель 2020 г. Thrasio привлекает 100 миллионов долларов капитала

- Апрель 2020. Perch привлекает 8 миллионов долларов для приобретения наиболее эффективных продуктов и компаний Fulfillment by Amazon.

Accel Club, Acquco, Alpha Rock Capital, Boosted Commerce, Cap Hill Brands, Centro Brands, Dragonfly, Flywheel Commerce, GOJA, Heyday, Inflection Brands, Perch, Recombrands, Suma Brands, и Thrasio работают в США. Brands United, Razor Group, Thirstii, SellerX, Zeelos, и Orange Brands работают в Германии. Heroes в Великобритании.

Вливание капитала подтверждает, что маркетплейс Amazon является чем то серьезным. Бизнесы, продающие на Amazon, выросли в основном благодаря измеримому спросу, управляемой юнит-экономике и предсказуемости, которую обеспечивает рынок данных с помощью таких инструментов, как Jungle Scout, Helium 10 и других. Фирмы, приобретающие и интегрирующие эти предприятия, используют одни и те же принципы для их оценки, оценки и развития после покупки. Типы компаний, которые эти фирмы стремятся приобрести, чаще всего являются производителями собственных брендов, которые используют Amazon в качестве одного из основных источников продаж (некоторые также ищут бренды, использующие Shopify). На реселлеров нет спроса, и другие торговые площадки не играют значительной роли.

Зависимость от Amazon – это и самый значительный риск, и топливо, питающее эти фирмы. Но есть еще десятки дополнительных проблем, которые предстоит решить. Например: передача информации от селлера в головную фирму-агрегатор, риск брендов на Amazon в долгосрочной перспективе, построение бренда или повышение операционной эффективности, покупка брендов или создание собственных брендов, избежание приостановок в работе после приобретения и другие. Деньги для большинства этих фирм-агрегаторов были на первом месте; они потратят следующий год на выяснение модели, которая могла бы работать и масштабироваться.

Сегодня многие фирмы похожи друг на друга, используя те же месседжи: «Мы покупаем предприятия Amazon, мы быстро закрываем сделки, у нас бесшовный процесс вхождения». По мере увеличения притока капитала будет больше внимания уделяться дифференциации. «Мы покупаем бизнес Amazon» – уже устаревшее понятие. Некоторые уже сосредотачиваются на определенных категориях; некоторые инвестируют в обмен на миноритарный пакет акций. Другие хотят стать инкубаторами для большего числа брендов, таких как Anker.

Крупнейшие фирмы-агрегаторы модифицируют операции селлера Amazon. Вместо того, чтобы отдельный продавец, пытался бы преуспеть в поиске поставщиков, импорте, маркетинге, финансовом планировании и многоканальности, эти фирмы-агрегаторы управляют портфелем, используя команды экспертов в каждой области. Лучшие из них создают собственные технологии для решения важнейших задач. Алгоритмы поиска Amazon не ставят более крупных продавцов выше, но мелкие продавцы (часто с недостаточным капиталом и избыточным кредитным плечом) вряд ли смогут обогнать наиболее эффективно работающие фирмы-агрегаторы.

Некоторые фирмы-агрегаторы представляют собой команды электронной коммерции без опыта инвестирования. Некоторые из них являются опытными инвесторами без опыта электронной коммерции, не говоря уже об опыте работы с Amazon. Они будут нанимать на работу за пределами своей области знаний и использовать агентства, чтобы позаботиться обо всем остальном. Операционная сложность, необходимая для работы с десятками сотен продавцов Amazon и их роста, в настоящее время, возможно, недооценивается, поэтому по мере роста этих фирм-агрегаторов некоторые будут испытывать сложности. 101 Commerce из Остина, штат Техас, была одной из первых фирм, вышедших на этот маркетплейс в 2017 году. У нее был необходимый талант, опыт и капитал. Но похоже, что это не удалось, и с тех пор он был интегрирован в GOJA. Несколько других менее известных фирм в этой сфере также закрылись или переключились на создание брендов, а не на их приобретение.

Через несколько лет некоторые из этих фирм будут стоить гораздо больше, чем «запчасти», купленные по цене 2,5-4x (они приобретают бизнес по цене с мультипликатором 2,5-4x EBIDTA). Выполнение стратегии слияний на фрагментированном, но растущем рынке является обычной стратегией частного капитала.

Воздействие COVID

Спрос на предметы первой необходимости, такие как туалетная бумага, дезинфицирующие средства для рук, бумажные полотенца, маски для лица N95 и термометры, достиг пика в марте. К концу года эти товары искало значительно меньше покупателей. В марте 46 из 100 самых популярных ключевых слов на Amazon были связаны с предметами первой необходимости. В декабре эта цифра снизилась до 3.

Чтобы ограничить общие продажи на Amazon, в марте компания удалила страницу спецпредложений и рекомендации по товарам с домашней страницы, удалила список часто покупаемых товаров и не принимала новые скидки от брендов. Брайан Олсавски, финансовый директор Amazon, сказал: «Мы сократили маркетинг, вероятно, примерно на треть во втором квартале, главным образом потому, что мы пытаемся управлять спросом». Компания внедрила эти изменения, чтобы добиться того, чего никогда раньше не делала, – сократить количество покупок на Amazon.

Компания пыталась сосредоточить свою деятельность и, соответственно, потребительские расходы на предметах первой необходимости и товарах высокого спроса. «Обычно мы хотим продать столько, сколько можем, но вся наша сеть сейчас настолько заполнена только дезинфицирующими средствами для рук и туалетной бумагой, что у нас нет возможности удовлетворить другие потребности», – сказал сотрудник Amazon, участвовавший в изменениях. , цитирует The Wall Street Journal.

В мае Amazon получила рекордно много отрицательных отзывов продавцов. Отзывы продавцов – лучший индикатор настроений покупателей Amazon, поскольку они собирают до десяти миллионов отзывов в месяц. За 85 дней с 29 февраля по 24 мая доля положительных отзывов на всех торговых площадках Amazon упала с 92,5% до 88,7%. Затем потребовалось почти столько же времени – до 12 августа – на восстановление.

В мае покупатели Amazon оставили рекордный рекорд – миллион отрицательных отзывов о продавцах. Почти в три раза больше, чем в марте, и почти вдвое больше предыдущего рекорда. Самой частой причиной были невыполненные обещания о доставке. В 49% обзоров упоминались такие ключевые слова, как «никогда», «получено», «отслеживание», «посылка», «задержка» или «доставка».

Участившиеся негативные впечатления покупателей отчасти были вызваны борьбой Amazon за выполнение заказов, из-за которой продавцы продавали товары, не хранящиеся в Fulfillment by Amazon (FBA), и, таким образом, сокращали ассортимент с поддержкой Prime. Временная шкала, когда резко выросло количество отрицательных отзывов, соответствует падению числа продавцов с поддержкой Prime. С конца февраля до начала августа продавцы выполнили больше продаж, чем обычно.

Маленькие продавцы против больших

По мере того, как растут валовые продажи Amazon маркетплейса, доля лидеров продаж сокращается. Больше продаж происходит от более широкого круга продавцов, чем от ведущих селлеров, опережающих остальных. Данные показывают, что крупным продавцам становится все труднее продолжать рост, потому что новым мерчантам легче стартовать.

Всего на 850 продавцов приходилось 10% мирового объема продаж Amazon. Но более 38000 продавцов отвечали за 50%. Наконец, более 360 000 продавцов отвечали за 90% объема продаж. Однако размер каждого процентного сегмента не оставался неизменным на протяжении многих лет. Количество продавцов, которые вносят 10%, растет быстрее, чем количество продавцов, вносящих 50%. Чтобы получить 10% объема, нужно больше лидеров продаж.

Большая часть объема продаж на Amazon marketplace приходится на продавцов, которые работают на нем уже много лет. Это свидетельствует о контролируемом оттоке и высокой долговечности этих предприятий. В то же время новые продавцы приносят постепенный рост – они не обязательно заменяют прежних. Другими словами, рынок не насыщен, потому что новые продавцы находят возможности для роста. Таким образом, по какой-то причине они не совпадают с существующими продавцами и продают в разных нишах.

На четырех крупнейших рынках-США, Великобритании, Германии и Японии – более половины объема приходится на продавцов, присоединившихся в 2017 году или ранее.

Активные продавцы обычно остаются таковыми в течение нескольких лет. Например, 84% из 10 000 крупнейших продавцов в 2015 году продолжали оставаться активными продавцами в течение третьего года работы на Amazon. 89% самых продаваемых компаний продолжали оставаться активными два года спустя, а 95% продолжали быть активными через год. Эти проценты справедливы для лидеров продаж в 2015, 2016, 2017, 2018 и 2019 годах.

Продавцы-вендоры

Чесночный пресс – это товар, получивший дурную славу от обилия вендоров. Многие продавцы продолжают выпускать свои версии. 1760 различных артикулов входили в сотню самых продаваемых чесночных прессов с января 2019 года. Это более двух новых товаров часто от двух новых брендов каждый день, заменяющих предыдущие товары в списке 100 лучших. Большинство из них выглядят почти одинаково, но все они стараются выделиться. А поскольку бестселлеры – это малоузнаваемые или неузнаваемые бренды, это позволяет запускать новые, также неузнаваемые бренды.

Менее половины из 1760 товаров находились в топ-100 более десяти дней, и только 20% находились в нем более пятидесяти дней. Нестабильность категорий с высоким спросом – свидетельство того, насколько легко продавцы могут запустить временно пользующийся спросом товар. Даже если эти товары в конечном итоге упадут на следующий день – иногда из-за того, что Amazon приостановил листинг, например, после обнаружения манипуляций с отзывами, – они будут заменены другими такими же. В конце концов, создание нового бренда на Amazon имеет нулевые предельные издержки.

У большинства категорий нет бренда, которому они принадлежат, в том смысле, что покупатели явно не ищут конкретный бренд при поиске товара. Покупатели ищут «чесночный пресс», «чесночную мясорубку», «чесночный измельчитель» и «чесночный пресс из нержавеющей стали», а не, например, чесночный пресс OXO, товар, который является одним из самых продаваемых. Такие поисковые запросы – большинство запросов на Amazon – являются идеальной питательной средой для товаров небольших производителей. Товары, которые Amazon выбирает в качестве первых органических результатов, плюс те, для которых была куплена реклама, покупаются, не обращая внимания на бренд.

Два товара были в топ-100 на протяжении двух полных лет. Почти сорок находились в нем более 500 дней (70% времени). Таким образом, хотя нестабильность означает, что многие товары пытаются попасть в топ-100 и часто добиваются успеха, некоторым товарам удается оставаться бестселлерами, несмотря на конкуренцию. Эти товары пытаются стать собственными брендами Amazon, запущенными на Amazon и для Amazon. Подобно цифровым вертикальным брендам (Digitally native vertical brands – DNVBs), которые рождаются в Интернете, бренды Amazon-native используют Amazon.

Рост числа продавцов

Число продавцов на Amazon увеличилось не сильно, несмотря на бум продаж во время пандемии. Это несоответствие между спросом и предложением – это пробел, который заполняют существующие продавцы. В 2020 году Amazon добавила более 1,3 миллиона новых продавцов. С начала 2017 года к ним присоединилось более 4,5 миллионов новых продавцов. Он продолжает добавлять 3500 новых продавцов каждый день, или 146 каждый час, или даже два каждую минуту. Тем не менее, эти цифры выглядят идентичными за последние три года.

Более 190 000 новых продавцов присоединились к маркетплейсу Amazon в США за последние двенадцать месяцев; почти 75000 из этих продавцов были из США. Почти половину из них составляли компании из Калифорнии, Флориды, Техаса, Нью-Йорка и Нью-Джерси. Продавцы из Калифорнии составили 17,5% новых продавцов. Флорида – 12,1%, Техас 8,2%, Нью-Йорк 7,7% и Нью-Джерси 4,1%. Остальные штаты вместе набирают 50,4%. С поправкой на душу населения, список возглавляют Вайоминг и Делавэр.

В первую десятку городов с наибольшим объемом продаж вошли Майами, Бруклин, Лос-Анджелес, Хьюстон, Нью-Йорк, Лас-Вегас, Орландо, Сан-Диего, Чикаго и Даллас. Майами является домом для «Южно-Флоридской FBA – Amazon Sellers», крупнейшей в стране постоянной группы сообщества, насчитывающей более 4200 участников на Meetup.com.

Amazon привлекла 700 000 продавцов – в основном местных микропредприятий-чтобы присоединиться к своему индийскому рынку с момента его запуска в стране в 2013 году. К концу 2020 года Индия обогнала рынки Великобритании и Германии и стала вторым по величине рынком по количеству продавцов. Однако только 5000 продавцов имели продажи на сумму не менее 13 570 долларов (1 мм индийских рупий) во время Великого индийского фестиваля 16-18 октября 2020 года. Но у 110 000 продавцов был хотя бы один заказ. Таким образом, Amazon India демонстрирует Закон Силы рынков (возможно, даже более экстремальный, чем другие рынки).

Amazon привлек 700 000 продавцов – в основном местных микропредприятий – для присоединения к своей торговой площадке в Индии с момента ее запуска в стране в 2013 году. К концу 2020 года Индия превзошла рынки Великобритании и Германии и стала второй по величине торговой площадкой по количеству. продавцов. Однако только 5000 продавцов имели продажи на сумму не менее 13 570 долларов (1 миллион индийских рупий) во время Великого индийского фестиваля (Дивали – прим. ред) 16-18 октября 2020 года. Но у 110 000 продавцов был хотя бы один заказ. Таким образом, Amazon India демонстрирует Закон Силы Маркетплейсов (возможно, даже более ярко, чем другие маркетплейсы).

Во время поездки в Индию в начале 2020 года Джефф Безос, генеральный директор Amazon, рассказал о своих планах вывести более 10 миллионов микро -, малых и средних предприятий в интернет к 2025 году. Критический термин-микро, потому что Amazon ищет другой набор продавцов, чем на других ключевых рынках – ей не нужно 10 миллионов продавцов в США или Европе. Несмотря на добавление более 100 000 новых продавцов каждый год с 2016 года и продолжающееся ускорение, темпы роста должны будут резко вырасти, чтобы достичь 10 миллионов к 2025 году. Чтобы дать возможность этим микро-продавцам, Amazon пришлось сделать первые в Индии инновации. Например, разрешить регистрацию и управление учетной записью продавца только с помощью смартфона.

«Во всех остальных регионах, где мы работали, пока мы не приехали в Индию, нам не нужно было беспокоиться об осведомленности продавцов или о том, привыкли они к ноутбукам или нет. Но Индия уникальна. Многие продавцы до этого даже не видели ноутбуков, и тот факт, что они даже не хотели использовать эту технологическую возможность, был для нас новым», – сказал Гопал Пиллаи, директор и генеральный менеджер отдела продаж Amazon India в 2018 году.

Продавцы из Китая

«Одна из тем – китайские фабрики, которые производили товары для Walmart и тому подобное в течение последних 20 лет, и теперь осознают, что они сделали ставку на создание собственного бренда и продажи напрямую в мире, без посредников … и мы являемся этим средством». Написал Себастьян Ганнингем, старший вице-президент Amazon Marketplace в то время, во внутреннем электронном письме от 2015 года, опубликованном Судебным комитетом Палаты представителей в 2020 году. Себастьян Ганнингем начал письмо со слов: «Это будет очень важно». Согласно электронному письму, в 2014 году GMV китайских селлеров на Amazon составлял всего 1 миллиард долларов.

«Давайте исключим посредников», – сказал Джеффри Стюарт, сотрудник Amazon в Шэньчжэне, на апрельском торговом мероприятии в Гонконге в 2019 году в видеоролике, который просмотрел Wall Street Journal. «Мы думаем, что это повысит маржу для наших партнеров-производителей и порадует клиентов». Amazon была не единственной платформой, которая позволяла это делать, но ее Fulfillment by Amazon (FBA) создала опыт покупок, который устранил длительные сроки доставки, часто связанные с покупками из Китая.

Доля ведущих продавцов Amazon – китайских компаний сократилась с февраля по май из-за перебоев в производстве, транспортировке и складировании, а также из-за того, что потребители отдают предпочтение предметам первой необходимости. В мае 30% лидеров продаж на четырех основных рынках Amazon – США, Великобритании, Германии и Японии – базировались в Китае. По сравнению с 36% в январе. Процент – это среднее значение для четырех торговых площадок этих стран.

Четыре года назад, в мае 2016 года, только 11% крупнейших продавцов базировались в Китае. С тех пор эта доля продолжала неуклонно расти. То же самое можно сказать и о североамериканских площадках в США, Канаде, Мексике и европейских площадках в Великобритании, Германии, Франции, Италии, Испании и в Японии. Во всех локализованных маркетплейсах тенденция, начавшаяся в феврале, начала меняться.

Тем не менее, к концу 2020 года доля ведущих продавцов Amazon из Китая достигла рекордного уровня в 42%.

Большая часть объема продаж Amazon на мировых рынках приходится на долю, во-первых, отечественных (штатовских) и, во-вторых, китайских продавцов. Другие страны вместе взятые представляют небольшой процент. В таких странах, как Франция, Италия, Испания, Мексика и Канада, Китай даже представляет большую долю, чем внутренние продавцы. Ни один международный рынок, за исключением Китая, не представляет более 1% продаж на американском рынке, хотя еще девять стран – Канада, Великобритания, Индия, Япония, Австралия, Вьетнам, Таиланд, Южная Корея и Украина – имеют более 10 000 продавцов.

Доля объема продаж можно косвенно определить с использованием общего количества отзывов, сгруппированных по странам, в которых находится продавец. Например, более 500 000 продавцов на Amazon.com получили отзывы отзывов за последние двенадцать месяцев, в общей сложности более 51 миллиона отзывов. 52% этих отзывов были для продавцов из США, 42% – для продавцов из Китая.

Критический вывод заключается не в точных процентах, а в том, что трансграничные продажи на Amazon сосредоточены в нескольких странах. Например, между Европой и США существует небольшое совпадение: европейские продавцы составляют небольшой процент от объема продаж в США, и лишь немногие американские продавцы процветают в Европе.

С марта более половины новых продавцов на Amazon в США были из Китая. В марте рост возобновляется. 50% продавцов в марте были из Китая, что на 36% больше, чем в 2019 году. Каждый год в феврале наблюдается наименьшее количество новых китайских продавцов из-за китайского Нового года, который фактически закрывает страну на две недели.

Фулфилмент от Amazon Fulfillment by Amazon (FBA)

Ассортимент с поддержкой Prime пострадал после того, как в марте Amazon временно прекратила прием партий менее значимых товаров на свои склады, что привело к перебоям в поставках. С мая по июль, самое низкое число ведущих продавцов Amazon за двенадцать месяцев предлагал доставку Prime для большей части товаров своего каталога. Однако к сентябрю ассортимент Prime восстановился.

Этот год выявил уязвимость, которая проистекает из фулфилмент-операций Amazon: Amazon хранит и отправляет практически все, что продаётся на Amazon. Сюда входят товары, продаваемые компанией, и на её маркетплейсе, потому что большинство сторонних продавцов полагаются на Fulfillment by Amazon (FBA). Тот же FBA, который позволяет компании обеспечивать стабильный покупательский опыт, несмотря на то, что за кулисами работают миллионы продавцов, является единственной причиной сбоя.

Эластичность предложения Amazon (FBA) впервые снизилась в марте, когда компания сделала упор на складирование товаров повседневного спроса и медицинских товаров. Для этого он отключил входящие отгрузки в FBA для товаров, которые не попадают в категории предметов первой необходимости или с высоким спросом. Поскольку на склады Amazon не допускалось никаких новых запасов, это вызывало их дефицит, поскольку товары продолжали продаваться. Спустя несколько месяцев все товары снова разрешили отправить в FBA, но на получение некоторых поставок потребовались недели. «Товар был отправлен в FTW1 (он же склад в Далласе) и обычно от 1 до 2 дней затрачивается на доставку и около 2 дней на регистрацию. Сейчас прошло более трех недель», – сказал один продавец.

Затем, в июле, компания ввела количественные ограничения для новых товаров и ограничила другие, основываясь на недавней истории продаж. «Несмотря на то, что сейчас июль, мы заранее готовимся к праздничному сезону, чтобы удовлетворить устойчиво растущий спрос», – написала компания продавцам по электронной почте. К концу ноября, чтобы ослабить давление на FBA, компания начала направлять часть продаж продавцам, выполняющим заказы самостоятельно. И количественные ограничения стали ещё более строгими. В четвёртом квартале спрос увеличился, но ограничения по поставкам через FBA были смягчены.

«Я замечаю, что мои лимиты становятся все меньше и меньше каждую неделю. Мои пределы запасов составляют менее 30 дней для некоторых товаров, которые продаются более 40 единиц в день, а регистрация занимает 50 дней», – сказал один продавец. «Мы – продавец №1 в нашей категории, и у нас есть предупреждение о низком уровне запасов, но сегодня мы можем отгрузить только около 500 единиц из-за ограничений запасов», – добавил другой. «Я продаю около 1060 единиц этого товара в месяц. Несколько недель назад мне разрешили отправить 2000, теперь мой максимум – 1300». «Ух ты, номер SKU с разрешенным 2000 только что был сокращен до <600», добавили ещё два продавца.

Ничто из этого не удивительно, учитывая темпы роста электронной коммерции и связанные с этим ограничения на выполнение. “У нас не хватает места”,-сказал Брайан Олсавски, финансовый директор Amazon, во время разговора о доходах компании во втором квартале. Он добавил, что компания увеличила площадь сети фулфилмента на 15% в 2019 году и ожидает увеличения на 50% в 2020 году. Amazon также добавила 427 300 сотрудников в период с января по октябрь, увеличив свой штат до более чем 1,2 миллиона человек по всему миру, согласно Карен Вайз из New York Times. Несмотря на чудовищность этих цифр, этого оказалось недостаточно.

В августе в рамках программы Seller Fulfilled Prime (SFP), которая позволяет продавцам на торговых площадках предлагать доставку Prime без использования складов Amazon, было объявлено о нескольких изменениях, согласно которым повышенные требования к производительности смогут удовлетворить меньшее количество продавцов. Хотя технически программа SFP всё ещё действует, сейчас она ограничена только крупнейшими продавцами.

Теоретически SFP позволяет продавцам продавать товары со значком Prime прямо со своего склада и позволяет Amazon увеличивать ассортимент Prime, не увеличивая складские площади. На практике лишь немногим продавцам было разрешено присоединиться к программе SFP до того, как она закрылась для новых регистраций в начале 2019 года, а те, которые это сделали, часто не соответствовали стандартам Amazon. «Менее 16% заказов SFP в США соответствовали обещанию Prime двухдневной доставки», – говорится в сообщении компании для продавцов.

Начиная с февраля 2021 года Amazon будет требовать от продавцов использовать методы доставки, которые поддерживают субботнюю доставку и самовывоз, имеют общенациональное покрытие доставки для всех товаров доставки стандартного размера и выполняют целевые показатели обещанной доставки в течение одного и двух дней. Внесённые изменения улучшат общий показатель своевременности доставки. Однако они добьются этого, сократив число продавцов, участвующих в программе, и количество предлагаемых товаров.

Цель Amazon – доставка в течение одного дня по всей стране. Однако лишь небольшое количество продавцов – менее десяти – могут предложить это. Вторая цель Amazon – постоянная доступность по всей стране во все дни недели. Продавцы могут предложить двухдневную и однодневную доставку Prime в некоторых частях страны, а иногда и только в рабочие дни. Это то, что им ранее позволяла программа SFP. Но новые требования означают, что только крупнейшие продавцы со складами, работающими по выходным, смогут их удовлетворить. Некоторые сторонние логистические компании тоже могли бы пойти им навстречу, но Amazon, похоже, не заинтересован в этом.

Anker вышел на публику

Anker, китайский бренд, основанный в 2011 году бывшим инженером Google Стивеном Янгом, дебютировал на Шэньчжэньской фондовой бирже 24 августа. Бренд был одним из первых брендов Amazon. В 2020 году объем продаж компании превысил 1 миллиард долларов. На конец первого торгового дня компания имела рыночную капитализацию более 8 миллиардов долларов. К концу 2020 года его рыночная капитализация составила 11 миллиардов долларов.

Anker запустил свою деятельность до того, как большинство китайских компаний осознали, что Amazon может стать каналом для прямых продаж в США и на другие рынки. В 2011 году потребовались годы, прежде чем Amazon узнал об этом. С тех пор Anker расширился на другие маркетплейсы и установил отношения с поставщиками офлайн-магазинов, таких как Best Buy, Walmart и Apple. Однако Amazon остается ключевым каналом сбыта. Анкер продает товары напрямую как сторонний продавец на мировых торговых площадках Amazon. Это один из крупнейших продавцов на всех них.

2011 год был также до того, как большинство отечественных (штатовских – прим. ред.) брендов осознали важность Amazon. Это дало Анкеру многолетнюю фору для роста на Amazon и повышения узнаваемости бренда. К тому времени, когда это заметили другие китайские и местные бренды, Anker уже был далеко впереди. Бренд использовал эту позицию для внедрения инноваций в области технологий (компания утверждает, что 50% сотрудников работают в сфере исследований и разработок, и у неё более тысячи патентов) и запускает новые бренды, такие как Soundcore, Nebula, ROAV, eufy.

С тех пор Anker привлек к себе множество конкурентов, но не теряет своих позиций среди бестселлеров. 90% времени за последние два года power bank от Anker был бестселлером номер один в своей категории; самый низкий уровень был # 5. Он собрал десятки тысяч отзывов клиентов и сохраняет рейтинг 4,8 из 5 звезд.

Nike не нуждается в Amazon

В ноябре 2019 года Nike перестала продавать свои товары на Amazon. В то время компания Amazon не нуждалась в Amazon, а сегодня он нужен ей ещё меньше – благодаря вспышке COVID-19 прямая электронная коммерция подскочила до 30% продаж Nike, а ранее ожидалось, что она достигнет этой отметки только в 2023 году.

Amazon, с другой стороны, действительно нуждается в Nike. После раскола возможные сценарии состояли в том, что Amazon найдет другой способ поставлять товары Nike оптом, сторонние продавцы будут поставлять полный ассортимент или Nike отменит свое решение.

Ничего не из этого произошло. Вместо этого покупатели покупали другие бренды. Например, в категории мужских кроссовок Nike был одним из бестселлеров в течение многих лет. На Amazon марка распродалась к концу 2019 года, и с тех пор самый продаваемый товар Nike занимает в среднем 15-е место.

“В рамках фокуса Nike на повышение потребительского опыта за счет более прямых, личных отношений мы приняли решение завершить наш нынешний пилотный проект с Amazon Retail”, – заявила компания в ноябре 2019 года. Nike согласилась на пилотный проект только в 2017 году в обмен на то, что Amazon будет контролировать контрафактные и сторонние продажи. Пилот не сработал, и поэтому бренд так и не разместил полный ассортимент на Amazon. Но покупатели не перестали искать Nike на Amazon – поиск ее товаров остался в топ-1000 самых популярных терминов. Сторонние продавцы продолжают предоставлять некоторый, хотя и ограниченный, выбор. Позиции их страниц сильно ниже товаров по сравнению с лидерами категорий. Другие бренды предлагают ставки на ключевые слова, связанные с Nike, вместо этого в качестве рекламы.

Nike, скорее всего, не против того, чтобы быть плохо представленным на Amazon. Это заставляет покупателей идти в Nike.com или вместо этого загрузить его приложение. Эта стратегия работает, потому что сайт Nike в среднем посещает 100 миллионов, и он входит в топ-10 самых загружаемых приложений для покупок. В результате онлайн-продажи Nike во втором квартале выросли на 83%, добавив к общему объему продаж 900 миллионов долларов.

Уход Nike из Amazon вызвал бурю в экосистеме брендов. Однако, Nike – исключение. Это означает, что Nike ищет каналы, которые могут создать новый рост. Аудитория Nike все чаще предпринимает дополнительные шаги, чтобы совершать сделки напрямую с Nike. Необязательно соглашаться на компромисс продаж на Amazon для максимизации продаж. Nike понял, что ей не нужно устранять проблемы с Amazon. Вместо этого он мог бы построить канал без этих проблем. Nike фокусируется на том, что может контролировать, и игнорирует то, что не может.

Значительно больше обзоров товаров

Популярные товары на Amazon значительно увеличили количество отзывов и повысили общий звёздный рейтинг с тех пор, как компания ввела рейтинги Одним нажатием в октябре 2019 года. Компания расширила возможности обзоров товаров, позволив покупателям оставлять звёздный рейтинг без письменного отзыва. С тех пор общий рейтинг звёзд был основан расчёте, основанном на традиционных письменных обзорах, рейтингах одним касанием и глобальных обзорах с международных площадок Amazon.

Во многих категориях лучшие продавцы теперь имеют десятки тысяч – а иногда и сотни тысяч – оценок. Это означает, что новые участники должны делать больше, чтобы конкурировать с тем, что кажется универсально любимым товаром. Количество отзывов, которые товар должен иметь, чтобы выделиться к концу 2020 года, резко отличается от того, что было за год до этого. Кроме того, поскольку товары теперь легче набирают рейтинги, они заглушают некоторые фальшивые отзывы.

Например, Apple AirPods имеет рейтинг 4,8 из 5, основанный на 245 000 оценках по всему. Только 23 000 из этих оценок являются традиционными обзорами; остальные – более 90% – являются оценкой с одним касанием. Во второй половине 2020 года товар получал более 1000 новых оценок в день. Несколько десятков раз достигал 2000 в день.

Apple AirPods находится в категории наушников на Amazon. Среднее количество отзывов о товаре увеличилось с более чем 4000 в 2019 году до почти 25 000 в декабре 2020 года для товаров, входящих в топ-100, в то время как средний рейтинг вырос с 4,1 до 4,4 из 5. Половина из 100 лучших теперь являются товарами с как минимум 10 000 отзывов, что более чем вдвое больше, чем год назад. Многие другие категории демонстрируют такое же изменение.

Покупатели с большей вероятностью не оставят отзывов и вместо этого используют рейтинг одним касанием, когда у них был положительный опыт. Вот почему Apple AirPods имеет 218 000 пятизвездочных оценок, из которых только десять процентов – традиционные обзоры. По сравнению с однозвёздочными рейтингами, где регулярные обзоры составляют почти половину всех оценок.

Но Apple AirPods имеет почти 3000 однозвёздочных рейтингов без письменного обзора. Они ничего не стоят для будущих покупателей, пытающихся решить, по каким причинам некоторые их не любят. Эти оценки также не являются полезной обратной связью для брендов, которые ранее полагались на отзывы для информирования о будущих изменениях товара. Кроме того, рейтинги менее прозрачны, чем отзывы, поскольку Amazon не показывает, кто и когда оставил его.

Amazon избавился от проблем, связанных с написанием отзывов – оценка одним нажатием занимает значительно меньше времени. Неудивительно, что это привело к более быстрому накоплению оценок популярных товаров и повышению общих звездных рейтингов. Echo Dot, принадлежащая Amazon, теперь имеет более 832 000 оценок – всего лишь 68 000 было год назад. Большинство покупателей, просматривающих Amazon, видят больше вариантов, которым они бы доверяли, даже если многие не знакомы с введением рейтингов.

Реклама на Amazon

По данным Quartile Digital, средняя цена за клик (CPC) для рекламы Amazon составляет 0,85 доллара США. Несмотря на то, что все больше брендов стекаются для размещения рекламы на Amazon, а чистые рекламные расходы увеличиваются (в этом году на рекламу Amazon в США было потрачено почти 13 миллиардов долларов), Amazon также увеличила рекламный инвентарь на Amazon и за его пределами и представила новые типы рекламы. Вопреки распространенному мнению, средняя цена за клик в этом году не увеличилась. Вместо этого, из-за того, что некоторые бренды распродали товары и конкуренция за рекламу уменьшилась, цена клика даже немного снизилась.

Средняя рекламная стоимость продажи (ACoS) составляет 22%. ACoS – это общая сумма расходов на рекламу, деленная на общий объем продаж. Средний коэффициент конверсии, то есть процент кликов, которые реклама конвертирует в продажи, составляет 12,5%. Таким образом, средняя стоимость продажи составляет $6-$7 – для одной продажи требуется восемь кликов при средней стоимости $0,85. Как правило, 62% продаж являются органическими для продавцов-вендоров.

Небольшие продавцы-производители были первыми, кто использовал рекламу на Amazon для масштабирования своего бизнеса (это имело мало смысла для продавцов типа реселлеров), и они продолжают внедрять новые рекламные технологии Amazon быстрее всех. У национальных брендов самые большие бюджеты, но наиболее эффективная реклама, как правило, проводится частными продавцами. Национальные бренды также привносят цифровой маркетинговый подход из других своих каналов, но он менее специализирован и уступает Amazon. Они также склонны полагаться на покупателей, явно ищущих бренд, в то время как продавцы собственных марок узнали, что большинство поисковых запросов на Amazon не являются брендированными, и настроили свои стратегии на это. Это позволяет многим небольшим продавцам-вендорам также перепродавать национальные бренды на Amazon.

Amazon тратит деньги на маркетинг, чтобы увеличить количество покупателей, что привлекает бренды покупать больше рекламы, окупая большую часть маркетинговых расходов Amazon. В третьем квартале 2020 года компания потратила 5,4 миллиарда долларов на маркетинговые расходы, но получила 5,3 миллиарда долларов дохода от размещения рекламы. Это 99% маркетинговых расходов, покрываемых доходами от рекламы. Для сравнения, доходы Facebook от рекламы составляли 626% от маркетинговых расходов, а Google-544%. И те, и другие тратят на маркетинг значительно меньше, чем Amazon, но получают больше дохода от размещения рекламы.

Доля маркетинговых расходов по сравнению с доходами от рекламы с 2015 года быстро растет. В 2015 году доходы от рекламы составили лишь 32% маркетинговых расходов. Он вырос до 41% в 2016 году, 46% в 2017 году, 73% в 2018 году, 75% в 2019 году и 93% в 2020 году. Amazon сообщает о доходах от рекламы как «Прочие продажи». Маркетинговые расходы включают затраты, связанные с различными каналами сбыта, заработной платой и сопутствующими затратами маркетингового персонала.

«Бесконечная полка»

Рост продаж Amazon не связан с увеличением каталога. Сколько бы товаров Amazon ни добавляла в каталог, на первой странице результатов поиска всего 48 наименований. Устаревшая концепция размера числа артикулов для розничной торговли игнорирует нюансы электронной коммерции, где место на полке не требует затрат и, следовательно, бесконечно.

Существует клише, что Amazon имеет бесконечное пространство на полках. Технически это так, поскольку он может поддерживать практически бесконечное количество товаров, поскольку каждый из них имеет нулевую стоимость затрат на размещение. Однако большинство покупателей увидят только несколько вариантов, прежде чем принять решение о покупке. Amazon имеет бесконечное количество полок вместо одной бесконечной полки. Каждое ключевое слово поиска открывает одну полку, которая составляет пару десятков товаров в длину.

Дело не в глубине полки; это то, как заставить клиентов найти то, что им нужно. Было ли у Amazon в прошлом году двадцать пять миллионов футболок, а теперь удвоилось до ста миллионов, он не сообщает, покупают ли клиенты больше футболок. У какого-то числа шкала ломается, и метрика теряет смысл. На Амазоне он сломался много лет назад. Миллионы продавцов на торговых площадках принесли сотни миллионов товаров, что привело к взрывному росту размеров каталога. Автоматически генерируемые товары, которые производятся по запросу, поставщики с доступом к миллионам артикулов от основных дистрибьюторов и бесконечные эксперименты с частными торговыми марками продолжают добавлять товары ежедневно.

Однако парадокс бесконечной полки заключается в том, что, хотя немногие артикулы приносят значительный объем продаж, многие приносят немного. В результате общий объем продаж выше, чем у тщательно подобранной и, следовательно, ограниченной полки. «Очень, очень большое число (товары в хвосте), умноженное на относительно небольшое число (продажи каждого), тем не менее равно очень и очень большому числу», – писал Крис Андерсон в книге «Длинный хвост». Поэтому бесконечный каталог ценен, потому что это лучше, чем предугадывать краткий выбор наиболее эффективных товаров. Однако скрытая стоимость бесконечного каталога заключается в невозможности управлять им без автоматизации. Проблемы подделок, безопасности продукции или даже решения не продавать определенные товары – это практически нерешаемые проблемы.

Цены на товары, опции доставки и выбор бренда со стороны производителя – все это ставки на игровом столе выбора товара. Игнорируя незначительные различия, Amazon и ее конкуренты предлагают многие из одинаковых товаров и быстро поставляют по одним и тем же ценам. Для крупных розничных торговцев дифференциация не относится к сфере предложения. Есть бренды, которых нет в Walmart, и товары, которые дешевле на eBay, но сравнение размеров каталогов Walmart и eBay с Amazon не дает ответа. Цель торговой площадки – иметь достаточно широкий выбор, чтобы он казался бесконечным; помимо этого, фактор числа артикулов перестаёт быть настолько значимым.

Для горизонтальных торговых площадок, таких как Amazon, важен спрос. Поддержка от производителя, рекомендации, качество поиска, реклама, живое видео и другие – вот важные факторы. Большое количество товаров на Amazon – это одна из его проблем, а не его сильная сторона, поскольку он пытается выделить наиболее актуальные товары из бесконечного пула, казалось бы, похожих вариантов. Вот почему важность рекламы растет – без нее попадание на полку требует времени, а запуск нового товара рискует остаться незамеченным.

Бренды собственной торговой марки Amazon

В целом, товары под СТМ (собственной торговой маркой) AmazonBasics не сильно выиграли от пандемии – количество бестселлеров AmazonBasics оставалось неизменным более двенадцати месяцев. Как правило, товары под собственной торговой маркой хорошо себя проявляют в периоды спадов и у многих ритейлеров ярко сработали в период пандемии. Товары под собственной торговой маркой Amazon – нет. Бестселлеры AmazonBasics входят в топ-10 самых продаваемых товаров в любой категории на Amazon. Некоторые товары AmazonBasics широко популярны, например батареи и различные кабели, но бренд включает в себя множество нишевых товаров, которые конкурируют только в своей конкретной подкатегории.

Несмотря на то, что Amazon запускает больше товаров СТМ, экспериментирует с способами их размещения в поиске, говорит о доступе к данным сторонних продавцов для их разработки, нерастущее число бестселлеров указывает на то, что эти усилия не увенчались успехом. Количество бестселлеров в более широкой топ-100 также снизилось к маю после многолетнего роста; в апреле оно увеличилось вдвое по сравнению с двумя годами ранее. К концу лета количество бестселлеров начало снижаться.

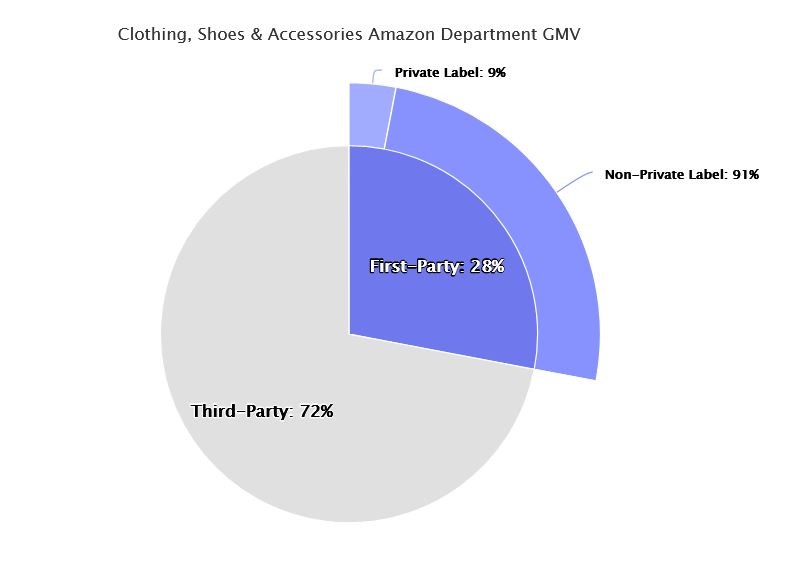

В ответ на вопросы антимонопольного подкомитета Палаты представителей после слушаний 29 июля Джефф Безос показал подытоги по категориям долей собственных брендов Amazon в общем объеме продаж. Он показал, что 9% его продаж в категории «Одежда, обувь и аксессуары» приходится на СТМ. Наиболее успешными брендами одежды Amazon являются Amazon Essentials (мужская и женская одежда), Simple Joys by Carter’s (детская одежда), Goodthreads (мужская одежда), Daily Ritual (женская одежда) и Lark & Ro (женская одежда). В категории «Одежда» представлено большинство брендов, запущенных компанией.

В категории для дома и кухни (Home & Kitchen) на долю СТМ Amazon приходилось 4%, в потребительской электронике они составляли 3%, а в потребительских товарах (Consumables) они составляли 2% от собственных продаж компании в 2019 году. В других отделах бренды СТМ представляли меньше более 1% от продаж компании.

Восемнадцать торговых площадок Amazon в разных странах

Amazon запустился в Швеции 28 октября, и это стало его 18-й глобальной торговой площадкой. Немногие шведские компании – менее сотни – разместились на маркетплейсе, но на открытии присутствовало более сорока тысяч продавцов со всего мира. Многие товары на Amazon Sweden поступили из автоматически переведенных списков с других площадок Amazon, что позволило представить полный ассортимент в первый же день, но, к сожалению, привело к множеству неправильных, иногда смешных и даже оскорбительных шведских переводов.

Amazon запустился в Саудовской Аравии 17 июня, заменив Souq.com – крупнейшую платформу электронной коммерции в арабском мире, которую она приобрела за 580 миллионов долларов в 2017 году – на Amazon.sa. Саудовская Аравия была 17-м глобальным рынком Amazon. Он стартовал с почти 8000 продавцов.

10 марта в Нидерландах открылась 16-я торговая площадка Amazon. На презентации присутствовали более тысячи местных розничных торговцев и более тридцати тысяч продавцов по всему миру. Amazon продает электронные книги для Amazon Kindle в Нидерландах с 2014 года, а с 2016 года предоставила доступ к трем миллионам товаров на Amazon.de.

Сорок тысяч продавцов при шведском старте – это больше, чем на любом предыдущем новом рынке Amazon. Предыдущим рекордом был его запуск в Нидерландах с тридцатью тысячами продавцов. Почти все продавцы на рынках Швеции и Нидерландов были существующими продавцами с других европейских маркетплейсов. При запуске в новых европейских странах Amazon приглашает продавцов, которых она привлекла в других странах, чтобы начать первоначальные поставки. Таким образом, большинство продавцов на шведском рынке были из Китая, Германии, Великобритании, Италии, Испании и Франции. Они присоединились одним кликом в чекбоксе.

В Европе сотни тысяч сторонних продавцов маркетплейса, ассортимент, который они предоставляют, и расширяющаяся сеть фулфилмент-центров Amazon, охватывающая большую часть континента и обеспечивающая доставку за два-три дня, являются ключом к будущему расширению. В сочетании с ассортиментом и обзорами с автоматическим переводом стоимость запуска новых стран для Amazon постоянно снижается. Это означает, что Amazon выйдет на рынки, которые ранее считались слишком маленькими.

Amazon.com остается самым важным рынком для компании, на который приходится почти 46% от общего числа посещений на мировых торговых площадках. Следующие три – Япония, Германия и Великобритания – 10%. Вместе с Индией на пять крупнейших площадок приходится почти 80% веб-траффика.

Три года назад Amazon запустился в Австралии. С декабря 2017 года Amazon потратила первые двенадцать месяцев на масштабирование инфраструктуры и внедрение сервисов FBA и Prime, которые открылись для членства в июне 2018 года. Благодаря этому Amazon продолжал расти, превысив 40 миллионов ежемесячных посещений в ноябре 2020 года. У него было всего 25 миллионов в ноябре 2019 года и 16 миллионов в ноябре 2018 года. Австралия дает представление о том, что Amazon может сделать на новых рынках.

Когда Amazon выходит на новые рынки, он часто привлекает чрезмерное внимание и высокие ожидания. Большинство покупателей разочаровываются в ценах, выборе и предлагаемых услугах. Тем не менее, Amazon продолжает расти и постепенно оправдывает эти ожидания. Австралия – лучший тому пример.

Etsy

Etsy использовала растущий спрос на защитные маски, чтобы ускорить рост продаж всех товаров ручной работы и винтажных товаров. После роста на 20% за последние пять лет, он почти удвоил GMV в 2020 году. Таким образом, Etsy достиг уровня GMV, которого не удалось бы достичь в течение как минимум трех лет. Успех Etsy в этом году стал синонимом успеха защитных масок. Однако на маски для лица пришлось только 20-25% роста GMV. Но они оказали наибольшее влияние, привлекая на маркетплейс больше покупателей, что побудило больше продавцов присоединиться к площадке.

Компания сообщила о продаже масок на 346 миллионов долларов во втором квартале и на 264 миллиона долларов в третьем квартале. 3 апреля, в тот же день, когда Белый дом объявил о правилах, согласно которым американцы должны носить маски вне дома, Etsy разослала каждому продавцу push-уведомление: «Обзвоните всех продавцов. Начните делать маски для лица». Сотни тысяч существующих и новых продавцов начали продавать маски для лица.

«Я проснулся и обнаружил, что это внезапно стало похоже на Киберпонедельник», – сказал Financial Times генеральный директор Etsy Джош Сильверман. «Но все в мире хотели только один товар». Это были маски для лица.

С тех пор, как Etsy обратилась к продавцам с таким призывом, рынок начал стремительный рост, которого не было уже много лет. В апреле «маска для лица» была самым популярным термином на Etsy. Но покупатели покупали не только маски для лица. И поскольку они покупали и другие товары, продавцы хлынули, чтобы предложить их.

Etsy добавила 1,9 миллиона новых продавцов в 2020 году по сравнению с одним миллионом в прошлом году. В апреле было заметное ускорение, и оно сохраняется до сих пор – во второй половине года ежемесячно добавлялось 200 000 новых продавцов, что более чем вдвое превышает сумму до начала пандемии.

Новые продавцы увеличили число артикулов – Etsy закончила год с более чем 80 миллионами товаров по сравнению с 60 миллионами в начале года. Рост был повсеместным, лидерами были категории «Дом и быт», «Искусство и коллекционирование» и «Ювелирные изделия».

Половина новых продавцов была из США. Это значительно выше, чем за последние несколько лет. Etsy имеет международных продавцов и покупателей, и в прошлом одной из своих ключевых целей был международный рост (35% продаж приходятся на международные). Однако пандемия привлекла на Etsy около миллиона новых продавцов из США.

Число активных продавцов Etsy увеличилось более чем на миллион за год, потому что у многих из недавно присоединившихся продавцов и некоторых старых продавцов, которые забыли, что Etsy может быть хорошей продающей площадкой.

Walmart

GMV маркетплейса Walmart в 2020 году вырос более чем вдвое. В третьем квартале продажи на рынке выросли более, чем на 100%, в то время как общий объем продаж электронной коммерции вырос на 79%. По данным компании, продажи на маркетплейсе также выросли как минимум на 100% во втором квартале. В первом квартале компания заявила, что в то время, как общий бизнес электронной коммерции вырос на 74%, рост их маркетплейс растёт опережающими темпами.

«Рост был сильным в сфере самовывоза а также прямой доставки на дом, причем самый высокий рост приходился на маркетплейс», – сказал Дуг Макмиллон, генеральный директор Walmart, обсуждая результаты за третий квартал. Джон Р. Фурнер, генеральный директор Walmart США, охарактеризовал маркетплейс как «абсолютного победителя в бизнесе электронной коммерции» на вопрос аналитика UBS Securities Майкла Лассера.

25 февраля Walmart анонсировал Walmart Fulfillment Services (WFS), который позволяет сторонним продавцам хранить и пополнять запасы со склада Walmart. Тем не менее, эта услуга используется менее чем в 0,1% товаров двухдневной доступности. К концу года только 430 продавцов начали пользоваться сервисом, а WFS хранит только 15 000 товаров.

Walmart представила сервис с заголовком “Если вы Построите Его (Вместе), они Придут”. Отсылка к фильму 1989 года “Поле грез” о фермере из Айовы, который слышит голос, говорящий ему: “Если ты построишь его, он придет.” Он интерпретирует это как указание построить бейсбольный стадион. К сожалению, в бизнесе такая стратегия редко срабатывает.

Принятие услуги фулфилмента на маркетплейсе зависит не столько от предлагаемых ставок, сколько от того, обеспечивает ли она больший доход от продаж, чем хранение, доставка и накладные расходы. У немногих маркетплейсов такой положительный для селлера баланс. В США есть только один – Amazon (Fulfillment by Amazon -FBA). Например, если у продавца есть несколько товаров, продающихся по 100 единиц в месяц, то хранение их на складе маркетплейса часто является хорошей стратегией. Потому что это позволяет быстро доставлять товар и, таким образом, еще больше увеличивает продажи. С другой стороны, если у продавца тысячи товаров, но каждый в отдельности продает только по несколько единиц в месяц, низкий уровень продаж делает услугу фулфилмента не стоящей дополнительных накладных расходов.

У большинства продавцов Walmart нет товаров с достаточно высокими показателями продаж. Таким образом, Walmart Fulfillment Services решает проблему, с которой сталкиваются очень немногие продавцы. Маркетплейс недостаточно велик, чтобы требовались услуги фулфилмента, который обслуживает только одну торговую площадку.

15 июня Walmart объявила о партнерстве с Shopify. В объявлении о взаимном партнерстве была поставлена цель добавить к концу года 1200 магазинов Shopify на маркетплейс Walmart. Однако к концу июня эта цель уже была достигнута. Но это не ключевая метрика. Вместо этого важно количество успешных магазинов, а для их адаптации потребуется время. Несмотря на то, что Walmart привлекает сотни миллионов посетителей каждый месяц, товары на сайте не продаются просто потому, что выложены на нём.

Маркетплейс Walmart насчитывает около 70 000 продавцов, увеличившись вдвое по сравнению с 2019 годом. Партнерство с Shopify ускорило его рост. Несмотря на продолжающийся рост количества продавцов, общий размер ассортимента каталога уменьшился на пять миллионов SKU. Снижение произошло из-за того, что несколько крупных продавцов маркетплейса исключили свои товары из списков, в основном в разделах книг и домашнего хозяйства. Маркетплейс по-прежнему представляет 90% от общего ассортимента оффлайн-магазина, несмотря на то, что число позиций каталога сократилось.

Target+

Почти за два года с момента запуска маркетплейса только для приглашенных селлеров Target вырос до 255 продавцов и 165 000 товаров. Эта группа американских ритейлеров и брендов расширила ассортимент Target, и некоторые из них сообщили о впечатляющих показателях роста; однако в целом маркетплейс Target – скорее экспериментальная площадка.

25 февраля 2019 года компания запустила маркетплейс под названием Target+ или Target Plus. Он начался с 30 торговцев и 60 000 товаров. Наиболее существенное различие заключается в том, что торговая площадка Target предназначена только для приглашенных, то есть продавцы и бренды на ней выбираются компанией, а не более открытыми площадками других розничных продавцов.

«Магазины обеспечивали более трех четвертей цифровых продаж Target», – сказал Брайан Корнелл, генеральный директор Target, обсуждая результаты за второй квартал. Компания добавила, что «более 90% нашего роста продаж во втором квартале приходилось на наши оффлайн-магазины, независимо от того, был ли заказ гостя приобретен на кассе, помещен в машину или отправлен из магазина».

Маркетплейс – это стандартная тактика для представления расширенного выбора, но она не сочетается со многими другими стратегическими шагами, которые сделали Target успешным в Интернете. В магазинах доступны варианты выполнения заказов в тот же день, такие как самовывоз из магазина, доставка в автомобиль и доставка с помощью Shipt. Проблема, которая была столь ясной при запуске, как и сегодня, заключается в том, что маркетплейс не использует сильные стороны Target. Те же самые сильные стороны, которые обеспечили большую часть роста цифровых продаж с момента запуска Target+.

Единственная область, в которой Target + остается привлекательной, – это его способность быть ступенькой для брендов, чтобы присоединиться к Target онлайн и офлайн – несмотря на то, что он доступен только по приглашению, требуется значительно меньше усилий, чтобы начать продажи, чем стать поставщиком Target. Это могло бы стать безрисковой испытательной площадкой для компании, чтобы привлечь более мелкие бренды и проверить спрос на их продукцию.

eBay

За время пандемии eBay удалось добавить еще 11 миллионов новых клиентов, что обеспечило самый высокий темп роста продаж компании с 2013 года. Наибольший рост числа покупателей пришелся на второй квартал года – пик ограничений. За этот период eBay привлек 8 миллионов новых клиентов.

Общий объем оборота товаров за 2020 год достиг $100 млрд, что на 16,9% больше, чем в прошлом году. В США доля рынка онлайн-покупок eBay уступает только Amazon. Валовая стоимость товаров, проданных на eBay в США за 2020 год, также выросла на 22,1% и составила $37,53 млрд в сравнении с $30,74 млрд годом ранее.

GMV eBay вырос на 26% во втором квартале и на 22% в третьем квартале, что является значительным ускорением по сравнению со средним показателем в 2% за последние тринадцать кварталов. После снижения продаж в каждом квартале 2019 года и в первом квартале 2020 года пандемия заставила волну покупателей заново открыть для себя eBay. eBay извлек выгоду из снижения конкуренции в сфере интернет-рекламы и сосредоточения внимания Amazon на самом необходимом. Количество доступных товаров и количество компаний, продающих на eBay, существенно не увеличились. Однако увеличение количества покупателей привело к повышению общей привлекательности и успешности маркетплейса.

Несмотря на рост продаж, впервые после нескольких лет застоя, eBay по-прежнему отставал от рынка – рост электронной коммерции в США был быстрее, чем у eBay. Возможно, лучшая визуализация этого заключается в том, что Shopify обработал больше транзакций во втором квартале, чем eBay. Shopify – это не торговая площадка, напрямую сопоставимая с eBay; однако, как и все компании электронной коммерции, они конкурируют за одних и тех же клиентов. Shopify – это просто пример того, какой прогресс возможен с правильным решением для электронной коммерции в нужное время – пять лет назад Shopify был в десять раз меньше, чем eBay.

В июле 2020 года eBay продала свой бизнес тематических объявлений за 9,2 миллиарда долларов после того, как в конце 2019 года согласилась продать StubHub за 4,05 миллиарда долларов. Инвесторы-активисты подтолкнули компанию к сокращению операционных расходов. Однако в остальном она мало продвинулась. eBay добился успеха, превысив в этом году 90 миллиардов долларов продаж, но в основном исключен из разговора о будущем розничной торговли. Он выиграл от всплеска онлайн-покупок в 2020 году, но вряд ли он сохранит эту динамику.

Wish

Запущенное в 2011 году приложение Wish – это мобильное приложение для покупок для клиентов, которым важны низкие цены. Несмотря на то, что это приложение относительно неизвестно для обычных пользователей, оно является одним из наиболее загружаемых приложений для покупок как для iPhone, так и для телефонов Android, постоянно входя в пятерку лучших для обеих платформ. Это последняя компания электронной коммерции, которая стала публичной в декабре 2020 года.

«Сегодня большинство наших продавцов базируется в Китае», – написала Wish в своей форме S-1 (документы для публичного размещения акций – прим.ред). «Изначально мы развивали нашу платформу, ориентируясь на торговцев из Китая, крупнейшего в мире экспортера товаров за последнее десятилетие, благодаря тому, что эти торговцы способны продавать качественную продукцию по конкурентоспособным ценам». Однако в этом году компания пыталась более агрессивно набирать продавцов за пределами Китая: «Количество продавцов на нашей платформе в Северной Америке, Европе и Латинской Америке выросло примерно на 234% с 2019 года. В частности, количество продавцов на нашей платформе в США с 2019 года выросло примерно на 268%».

Только 45% продавцов, добавленных в 2020 году, были из Китая. Вместо этого прибыло больше торговцев из США. В прошлом продавцы из Китая составляли более 90% от общего числа. Однако, как всегда бывает с торговыми площадками, немногие торговцы когда-либо становятся активными или растут, чтобы представлять значительную долю от общего объема продаж. Более 90% активных продавцов на Wish по-прежнему из Китая.

2020 год стал для Wish годом волнующим, потому что он полагается на продавцов из Китая. Его основная рыночная выручка (доход, который он получает от взимания комиссии за каждую транзакцию) вырос больше всего во втором квартале. Однако в первом квартале рост был отрицательным (так в источнике – прим.ред.), а третий квартал был намного медленнее второго. Рост доходов основного маркетплейса следует за ростом GMV.

Компания объяснила снижение в первом квартале тем, что «в январе и феврале 2020 года компании по всему Китаю пострадали от первоначальной вспышки COVID-19 до того, как вирус распространился по всему миру, и многие предприятия закрылись из-за общенациональной блокировки». Ко второму кварталу снова открылись продавцы в Китае, и Wish также выиграли от увеличения общего спроса.

Однако он «столкнулся с серьезными сбоями в глобальной логистической сети, которые повлияли на время доставки нашим покупателям по всему миру», что повлияло на вовлеченность и удержание покупателей в третьем квартале. В Соединенных Штатах среднее «время до двери» составило 62 дня во втором квартале 2020 года. Оно восстановилось до 22 дней в третьем квартале. Рост маркетплейса в третьем квартале был значительно ниже, чем во втором, потому что многим покупателям приходилось месяцами ждать заказов, которые они разместили в предыдущем квартале.

Wish начал такие проекты, как Wish Local, и продолжает инвестировать в свою сеть доставки Fulfillment by Wish (FBW). Но он сталкивается с рисками, повышающими скорость доставки, и неясно, будет ли продолжаться масштабирование сценария, который довел его до этой точки относительного успеха.

Google Shopping

В июле Google объявила, что предпримет шаги, чтобы привлечь больше продавцов и товаров на свой маркетплейс, снизив комиссионные до нуля. Однако заметного увеличения количества продавцов не произошло. По сравнению с 2019 годом количество продавцов на рынке увеличилось вдвое, но темпы роста остались стабильными.

Билл Риди (Bill Ready), президент по коммерции Google, написал в своем заявлении: «Убрав комиссионные, мы снизим затраты на ведение бизнеса и дадим возможность розничным торговцам всех размеров еще проще продавать напрямую через Google». Эти изменения делают Google единственной торговой площадкой в США с нулевой комиссией. Комиссия на других торговых площадках колеблется от пяти до пятнадцати процентов.

Buy on Google – это торговая площадка внутри Google Shopping, которая позволяет клиентам регистрироваться, не выходя из Google. Клиенты узнают о товарах, перейдя непосредственно на вкладку Покупки, используя приложение Google Shopping или просматривая поисковую рекламу Google. Однако немногие клиенты знают о Google Shopping, не говоря уже о покупке в Google, и поэтому ликвидность на рынке минимальна. Немногие продавцы использовали его и сами в качестве покупателей. Таким образом, нулевые процентные сборы вместо пятнадцати процентов на крошечных продажах – это незначительное изменение.

«Мы хотим, чтобы продажи в Интернете были простыми и недорогими, – сказал Билл Риди в интервью New York Times. Для большинства продавцов это не проблема. Вместо этого проблема заключается в привлечении клиентов. У Google нет решения для этого, кроме рекламного бизнеса, который у него был десятилетиями. Компания продолжает наращивать предложение, добавляя больше продавцов, но мало что может показать для создания спроса.

2021

Начиная с 2021 года, такие фундаментальные факторы, как программное обеспечение, агентства, исполнение (фулфилмент в широком смысле), реклама и финансирование, являются ключевыми. Они приводят в действие маховики электронной коммерции и будут продолжать привлекать капитал. Благодаря им Amazon, как и другие торговые площадки, станет больше.

Но все это пространство можно рассматривать в более широком смысле.

“В мире изобилия способность агрегировать спрос более ценна, чем способность создавать предложение”, – писал Бен Томпсон из Stratechery. Перефразируя для электронной коммерции, самый ценный актив – это покупатели, а не предложение товаров. В этом свете усилия, которые маркетплейсы тратят на привлечение продавцов и расширение ассортимента, – это не главное. Гораздо более важным усилием – возможно, единственным важным усилием – является стимулирование спроса. Маркетплейсы не конкурируют за продавцов – они конкурируют за покупателей.

Это особенно очевидно при сравнении Google Покупок с Amazon. Google Shopping работает над соответствием предложения товаров Amazon (что само по себе является сизифовой задачей), в то время как Amazon расширяет членство в Prime. Предложение будет поступать, пока члены Prime будут делать покупки на Amazon. Но покупатели не откажутся от Amazon только потому, что теперь у Google такие же товары. Хотя многие покупатели покупают товары на Walmart, они могут получить на Amazon по той же цене у одного и того же продавца и наоборот (торговые площадки сходятся, имея одинаковый ассортимент).

Важность спроса идет дальше. Электронная коммерция проникает во вненерозничные каналы, такие как социальные сети, потому что она следует за аудиторией. Для некоторых покупателей покупка брендового товара у розничного продавца и покупка его в аккаунте инфлюенсера в Instagram – это одно и то же. Facebook и Instagram, таким образом, прилагают значительные усилия в сфере шоппинга. Эти приложения уже пользуются большим спросом, чем многие розничных продавцов по отдельности, и реклама на них уже много лет питает электронную коммерцию. Это не займет много времени, чтобы соцсети превратились в полноценный маркетплейс. В этом году Facebook добился большего прогресса, чем практически вся остальная индустрия вместе взятая.

Покупки в Instagram не похожи на покупки на Amazon, но их использование происходит по той же модели рынка. Также есть – и их будет еще больше – нишевых торговых площадок, ориентированных на товарную вертикаль или аудиторию. Они, естественно, привлекают спрос. Но они также выглядят меньше, чем Amazon, и больше похожи на что-то другое. Спрос возникает не потому, что «мы не Amazon». Большинству ритейлеров потребовались десятилетия, чтобы понять, как отличаться в Интернете, но в 2020 году процветали те, у которых были покупки-онлайн-самовывоз в магазине. Спрос следует за дифференциацией.